買房子房貸怎麼選?小心3大貸款陷阱 恐讓你荷包大失血

【文.許雅綿】

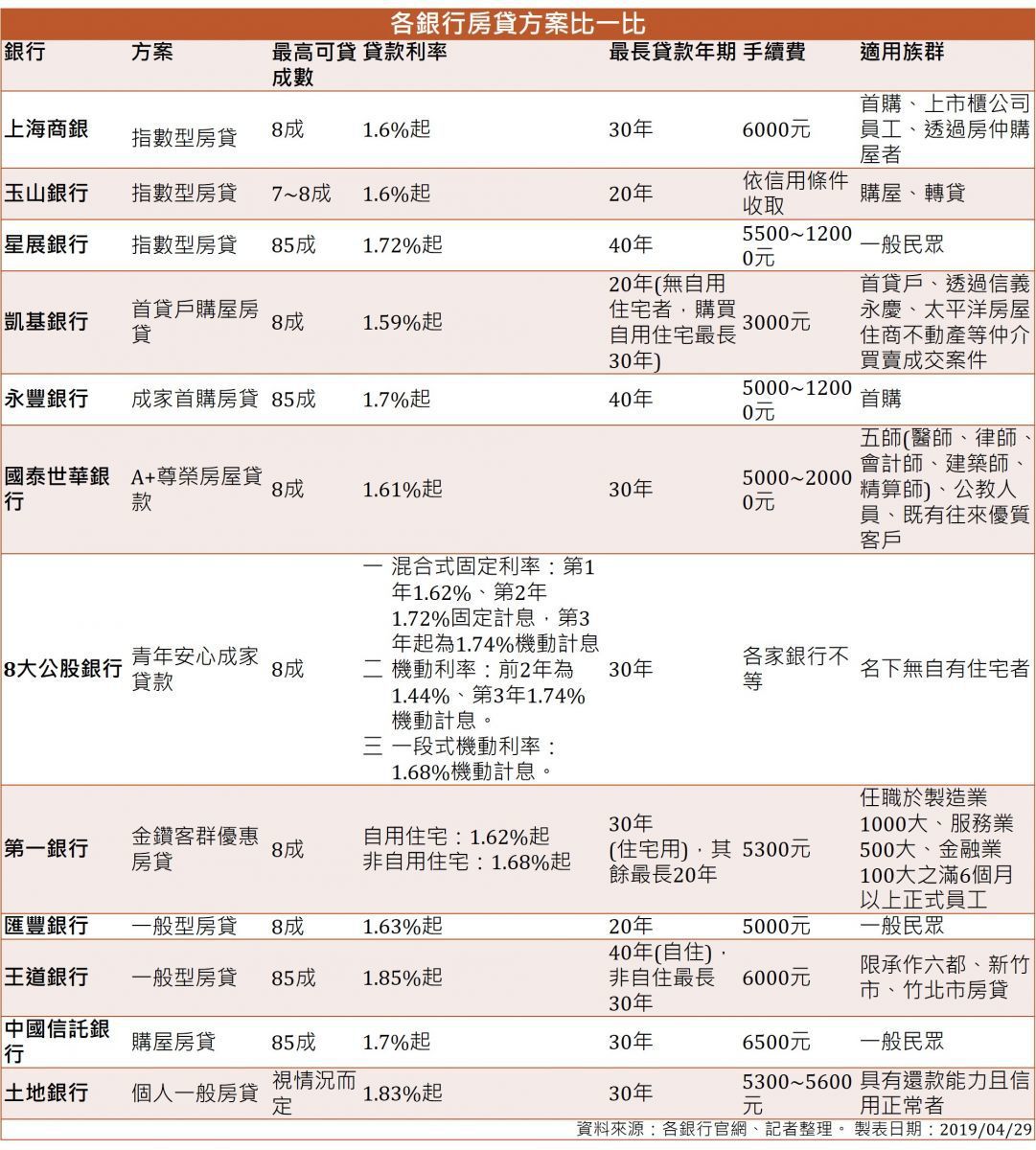

好不容易存了一筆錢,下定決心要買房子,想找家銀行貸款,卻發現每家銀行推出的貸款條件都不一樣,有些最高可貸85成,有些卻只有8成,利率也介於1.6%~1.7%上下,最長貸款年期也有20年、30年和40年之分,面對玲瑯滿目的貸款方案,民眾到底該如何選擇?

觀察今年來的房貸市場,根據央行最新統計,今〈2019〉年第1季,五大銀行〈詳備註〉合計新增1305億元的房貸,創2012以來同期新高;另3月五大銀行平均房貸利率為1.627%,也落至三個月新低。

備註:台灣銀行、土地銀行、合作金庫、華南銀行與第一銀行等五大銀行房貸市占率約四成,其房貸相關數據的增減,被視為房市景氣風向球。

「高房價、貸款金額增加,是今年來新增房貸金額創高的原因,至於房貸利率持續走低,主要是銀行資金寬鬆,再加上優質客戶方案,使得整體房貸利率呈現下滑趨勢,」住商機構不動產企劃研究室經理徐佳馨表示。

然而,要留意的是,房貸利率雖然是各銀行方案中可比較的一環,但徐佳馨仍建議想買房的民眾,千萬不要別傻傻只看利率,還要留意可貸款成數、利率計算方式以及手續費等相關費用的差異。

銀行低房貸利率方案

小心「分段式」陷阱

市面上常見的房貸類型,包括指數型、固定型房貸等。徐佳馨說,目前幾乎所有的房貸都是「指數型」的房貸。

所謂指數型房貸,會先訂定「指標利率」,做為調整房貸利率的標準,然後再視申貸人的個別條件、信用評分制定加減碼。一般銀行的指標利率,會以中華郵政或是國內公股行庫「一年期定期儲蓄存款利率〈簡稱定儲利率指數〉」平均值為基準。

因此,指數型房貸利率計算方式,為該銀行的定儲利率指數加上加碼利率。由於指標利率可視市場利率變動而機動調整,較能夠合理貼近市場的利率。

此外,利率結構又可分為一段式或是分段式。其中一段式指的是指標利率,搭配一段式的加碼利率計息,通常會搭配「指數型房貸」;分段式則是指標利率搭配兩段或三段加碼利率計息,若是兩段式,第一段通常為前2年,第二段為第3年起。

例如青年安心成家貸款的二段式利率方案,前兩年利率1.44%,優於市場水準,但第三年起則調高至1.74%計息。

要提醒的是,部分主打低利率房貸的方案,若是分段式的話,可能僅為前兩年為優惠低利率,而通常前兩年的利率,會低於市場上一段式房貸的利率。不過從第三年起,就需要支付較高的本息負擔,所以一般而言,多段式合計下來的利率,可能還多於一段式的利率。

「最高可貸款成數8成」

實際恐沒你想的樂觀!

可留意的是,有銀行內部透露,雖然市面上銀行的房貸方案,最高可貸款成數普遍落在8成至85成,但實際上,一般銀行平均實際貸款成數,落在6成至7成左右,因為銀行會有鑑價的流程,會評估貸款房屋的區域和物件。

徐佳馨表示,銀行通常會把房貸成數分成A級〈可貸8成〉、B級〈可貸75成〉、C級〈可貸7成〉、D級〈可貸65成〉等4級。如台北市大安、信義等區域為A級;新北市淡水、五股、林口等為B級;八里、鶯歌等為C級;金山、烏來、平溪等則為D級等。

房貸只考慮到頭期款

忽略額外的隱形成本

很多民眾決定買房後,往往只考慮到自備款和房貸,但其實買房還有很多的「隱形成本」,例如仲介服務費、契稅、印花稅、代書費和登記費用等。

一般而言,契稅為房屋評定價格的6%,印花稅為買賣價款總金額的0.1%,而仲介服務費上限為房屋總價的6%,其中買方支付1-2%,而代書費平均收費行情約為6千到1萬元。

因此,若以買1千萬的房子,可貸款成數為7成的話,自備款一定要準備高於300萬元,徐佳馨建議,若不要裝潢的話,代書費、仲介費和契稅等相關費用加總起來,含頭期款準備400萬元以內,會比較保險。

如何談到好利率?

建議先找這兩類銀行

若想要付少一點頭期款,勢必要跟銀行談到高一點的貸款成數。徐佳馨說,通常要談到高貸款成數、較優的房貸利率,除了借款人的本身的條件之外〈例如職業為會計師、律師等〉,貸款標的物的條件也很重要,新房會優於舊房,且好的地段會比不好的地段,較容易取得較低的房貸利率。

而她也提供一些小撇步,想要談到好一點的房貸利率,除了信用正常之外,建議可以從薪轉戶、常往來的銀行開始談,和有建立關係的銀行開始著手,銀行的放款意願也會比較高。

轉自 聯合新聞網

留言

張貼留言